Afgelopen week verhoogde een reeks geldverstrekkers de hypotheekrente, in navolging van de stijging van rentes op de kapitaalmarkt.

Donderdag moet blijken of die trend doorzet, als de Europese Centrale Bank (ECB) een toelichting geeft op het monetaire beleid.

De huidige zeer lage hypotheekrentes worden gevoed door de ruime beschikbaarheid van goedkoop geld. De hamvraag is in welk tempo de ECB lenen weer duurder gaat maken, want dat bepaalt hoe snel rentes op de kapitaalmarkt stijgen en in het verlengde daarvan ook de hypotheekrentes.

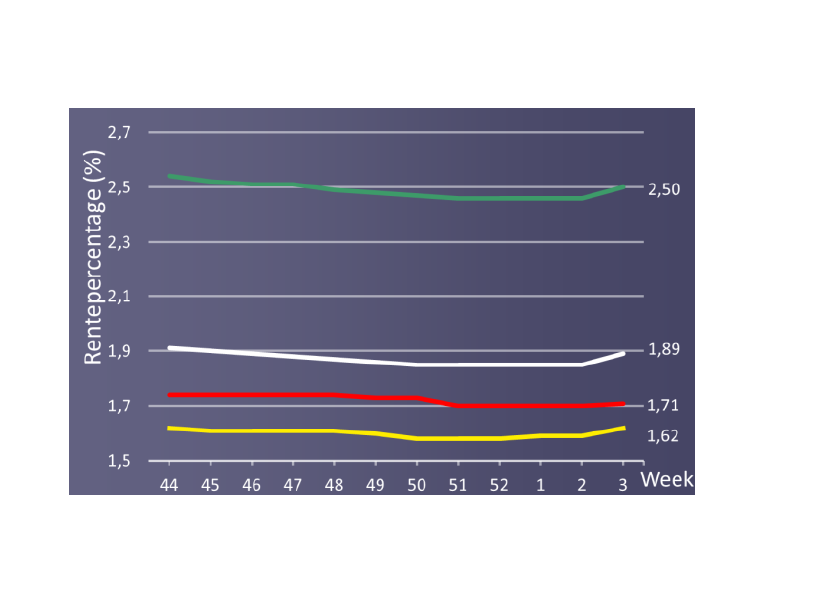

Uit onderstaande grafiek van de Hypotheekshop blijkt dat de gemiddelde hypotheekrente voor 10 jaar vast met NHG-garantie nog altijd onder de 2 procent ligt.

(klik voor uitvergroting)

Profiteren van lage hypotheekrente

Wie jaren geleden de hypotheekrente op een wat hoger niveau heeft afgesloten en wil profiteren van de nog altijd zeer lage hypotheekrente, heeft grofweg vier mogelijkheden, signaleert Van Bruggen Adviesgroep deze week.

Verschillende opties hebben elk zo hun voors en tegens, zoals te zien is in onderstaande tabel.

(klik voor uitvergroting)

Voor de eerste drie opties is het uitgangspunt in alle gevallen dat je tussentijds, dat wil zeggen vóór het aflopen van de rentevaste periode, afspraken openbreekt. In dat geval rekenen banken boeterentes als de actuele marktrente lager is dan de oude hypotheekrente.

De situatie is anders als je bij het aflopen van de rentevaste periode voor een nieuwe, lagere rente gaat, hetzij bij de eigen geldverstrekker of bij een andere bank (optie 3). Dan krijg je geen boete. In het geval van verhuizingen kun je meestal ook boetevrij voor een nieuwe rente kiezen.

Verder is van belang dat jagen op een lagere hypotheekrente met spaarhypotheken vaak niet loont, omdat er bij deze hypotheekvorm een verband is tussen de hoogte van de hypotheekrente en de hoogte van de premie-inleg voor de spaarpot waarmee de lening wordt afgelost. Beide kennen doorgaans hetzelfde rentetarief.

Dus als de hypotheekrente van een spaarhypotheek daalt, moet de spaarpremie omhoog omdat ook de bijbehorende spaarrente daalt. Het rentevoordeel van een lagere hypotheekrente wordt zodoende gedempt door de hogere spaarpremie. Het omgekeerde geldt ook.

Hieronder nog een korte toelichting op resterende mogelijkheden:

1. Oversluiten bij eigen geldverstrekker

Jagen op een lagere hypotheekrente is het minst complex bij aflossingsvrije hypotheken. Belangrijkste punt is de boeterente die banken rekenen. Ze kijken daarbij naar het verschil tussen je oude rente en de marktrente voor de resterende rentevaste periode. Lees hier meer over de regels waar banken zich aan moeten houden.

2. Rentemiddeling bij de eigen bank

Hierbij verander je tussentijds van rentevaste periode, waarbij de oude rente wordt gemiddeld met de actuele marktrente. De boete wordt in het nieuwe rentepercentage verwerkt, zodat deze over een aantal jaar wordt uitgesmeerd.

Rentemiddeling levert relatief weinig papierwerk op en is vooral interessant als de oude rente nog voor jaren vaststaat en het verschil tussen je oude rente en de huidige marktrente vrij groot is.

Bij dit overzicht van de Consumentenbond kun je lezen waar je precies op moet letten bij rentemiddeling. Opnieuw is dit voor spaarhypotheken vaak niet gunstig. Ook kan het zo zijn dat wanneer je kort nadat je gebruikt hebt gemaakt van rentemiddeling, toch je huis verkoopt, de bank alsnog de volledige boeterente ineens rekent.

3. Overstappen naar andere geldverstrekker

De Vereniging Eigen Huis wees er onlangs op dat veel huiseigenaren 'geld laten liggen', doordat ze bij het aflopen van de rentevaste periode niet gaan shoppen bij een andere bank.

Maar overstappen van bank brengt wel extra rompslomp mee, waaronder notariskosten en taxatiekosten. Lees hier waar je op moet letten.

4. Verhuizen

Als je verhuist, kan je doorgaans zonder boete een nieuwe hypotheeklening met een nieuwe rente afsluiten. Maar je krijgt wel te maken met notaris- en taxatiekosten, en de kosten koper voor de nieuwe woning.

Sowieso is het de vraag of het verkrijgen van een lagere hypotheekrente een sterke reden is om te verhuizen. Maar voor wie dat toch overweegt: lees hier meer.